Продолжительность финансового цикла дни

В данной статье мы рассмотрим продолжительность финансового цикла предприятия, формулу расчета показателя для бизнес-плана.

Продолжительность финансового цикла

Продолжительность финансового цикла (аналог: цикл денежного оборота) – показывает длительность периода движения денежных средств на предприятии от оплаты сырья и материалов поставщикам до реализации готовой продукции. Другими словами, продолжительность финансового цикла характеризует количество дней между погашением кредиторской и дебиторской задолженностью.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Формула расчета продолжительности финансового цикла

Финансовый цикл представляет собой разницу между периодом обращения запасов и дебиторской задолженности и периодом обращения кредиторской задолженности. Формула расчета имеет следующий вид:

где:

Tз – период оборота запасов предприятия;

Tдз – период оборота дебиторской задолженности;

Tкз – период оборота кредиторской задолженности;

Коз – коэффициент оборачиваемости запасов;

Кодз – коэффициент оборачиваемости дебиторской задолженности;

Кокз – коэффициент оборачиваемости кредиторской задолженности.

Расчет коэффициентов оборачиваемости

Коэффициенты оборачиваемости отражают интенсивность и активность использования предприятием своих ресурсов и показывают скорость трансформации активов в денежные средства. Коэффициенты рассчитывается по данным бухгалтерского баланса за отчетный период, как правило, один год.

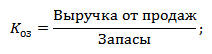

Коэффициент оборачиваемости запасов рассчитывается как отношение выручки от продаж готовой продукции к среднему объему запасов:

Коэффициент оборачиваемости дебиторской задолженности показывает отношение выручки от продажи готовой продукции к среднему объему дебиторской задолженности:

Коэффициент оборачиваемости кредиторской задолженности характеризует отношение выручки от реализации готовой продукции к среднему объему кредиторской задолженности:

Видео-урок: “Финансовый цикл компании: управление капиталом”

Финансовый, операционный и производственный цикл бизнеса

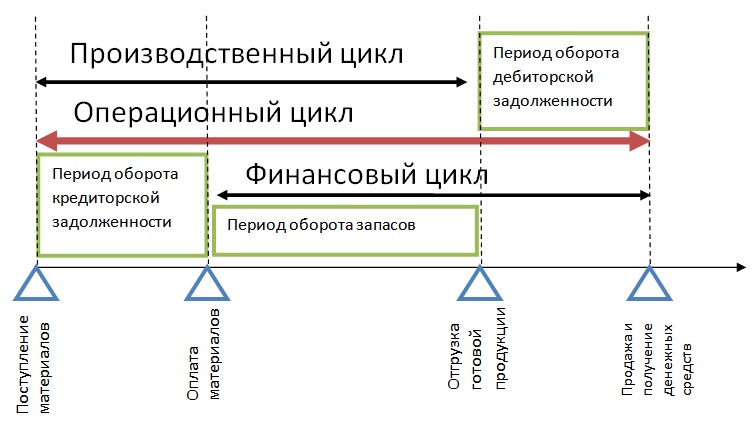

Помимо финансового цикла рассчитываются также производственный и операционный цикл.

Производственный цикл предприятия представляет собой период от поступления материалов до отгрузки готовой продукции.

Операционный цикл предприятия – период времени от получения сырья и материалов до реализации продукции и получении денежных средств.

На рисунке ниже показана связь между различными циклами компании.

Производственный, операционный и финансовый цикл

Анализ продолжительности финансового цикла

Продолжительность финансового цикла анализируется в динамике. Чем больше финансовый цикл, тем больше временной период «изъятия» денежных средств. Тенденция изменения финансового цикла напрямую влияет на финансовую устойчивость организации.

Динамика изменения | Оценка финансового состояния предприятия |

Tф ↘ | Уменьшение продолжительности финансового цикла показывает улучшение финансового состояния предприятия, повышение эффективности управления кредиторской, дебиторской задолженностью и оборотными активами. Увеличение платежеспособности и ликвидности. |

Tф ↗ | Увеличение продолжительности финансового цикла негативно отражается на финансовой надежности предприятия. Снижение платежеспособности и ликвидности. |

Если продолжительность финансового цикла имеет отрицательное значение, то значит продолжительность обращения кредиторской задолженности больше, чем продолжительность операционного цикла. Анализ финансового цикла проводится через факторный анализ периода оборота запасов, кредиторской и дебиторской задолженности.

Резюме

Управление продолжительностью финансового цикла является задачей финансового менеджера. Оперативная оценка негативной тенденции изменения финансового цикла позволит снизить риск снижения платежеспособности (кредитоспособности) и ликвидности (см.→Виды ликвидности компании).

Автор: к.э.н. Жданов Иван Юрьевич

Источник

Сколько дней занимает компания для оплаты поставщикам и получения денежных средств от продажи товаров клиентам?

Именно это и показывает финансовый цикл (или денежный цикл, по англ. Cash Conversion Cycle). Он дает представление о том, сколько времени требуется компании для сбора денежных средств от реализации товарно-материальных запасов. Часто компании финансируют приобретение запасов у поставщиков за счет кредиторской задолженности. Также корпорации реализуют продукцию тоже в кредит, не получая все денежные средства от клиентов во время продажи. Таким образом образуется дебиторская задолженность.

Для расчета продолжительности финансового цикла необходимо знать несколько цифр из финансовой отчетности:

– выручка и себестоимость реализованной продукции (COGS) из отчета о прибылях и убытках

– уровень запасов на начало и конец периода

– дебиторская задолженность на начало и конец периода

– кредиторская задолженность на начало и конец периода

– количество дней в периоде (год = 365 дней).

Финансовый цикл равен:

1) Оборачиваемость запасов (DIO)

Плюс (+)

2) Оборачиваемость дебиторской задолженности (DSO)

Минус (-)

3) Оборачиваемость кредиторской задолженности (DPO)

Финансовый цикл = DIO + DSO – DPO

Финансовый цикл = Операционный цикл – DPO

Рассмотрим каждый компонент по отдельности.

1. Оборачиваемость запасов (в днях) (по англ. Days Inventory Outstanding): Здесь рассматривается вопрос о том, сколько дней требуется, чтобы продать все запасы. Чем меньше дней, тем лучше.

DIO = (Средний уровень запасов / Себестоимость продаж) * 365

Средний уровень запасов = (Запасы на начало + запасы на конец) / 2

2. Оборачиваемость дебиторской задолженности (по англ. Days Sales Outstanding): количество дней, необходимых для сбора средств от продажи. При продаже товаров только за наличные DSO равен 0, но часто покупатели используют отсрочку, предоставленную компанией. Опять же, чем короче срок взыскания средств, тем лучше.

DSO = (Средний уровень ДЗ / Выручка) * 365

Средний уровень ДЗ = (ДЗ на начало + ДЗ на конец) / 2

3. Оборачиваемость кредиторской задолженности (по англ. Days Payable Outstanding) в днях: включает в себя оплату компанией поставщикам. Если компания может удержать у себя средства дольше, это позволит максимизировать свой инвестиционный потенциал. Поэтому более длинный DPO лучше.

DPO = (Среднее значение КЗ / Себестоимость реализованной продукции) * 365

Операционный цикл

Первые два компонента CCC, а именно оборачиваемость запасов DIO и дебиторской задолженности DSO – это так называемый операционный цикл. Он показывает, сколько дней требуется компании для реализации продукции и сбора средств с клиентов после продажи.

Операционный цикл = DIO + DSO

Ниже приведены данные финансовой отчетности компании ABC. Все числа указаны в миллионах долларов.

2015 | 2016 | |

Выручка | 560 | Не требуется |

Себестоимость продаж | 300 | Не требуется |

Запасы | 90 | 100 |

Дебиторская задолженность | 30 | 40 |

Кредиторская задолженность | 27 | 25 |

Среднее значение запасов | (90 + 100) / 2 = 95 | |

Среднее значение ДЗ | (30 + 40) / = 35 | |

Среднее значение КЗ | (27 + 25) / 2 = 26 | |

Используя формулы выше, рассчитаем продолжительность финансового цикла:

Оборачиваемость запасов (в днях) = ($95 / $300) * 365 дней = 115.6 дней

Оборачиваемость дебиторской задолженности = ($35 / $560) * 365 дней = 22.8 дня

Оборачиваемость кредиторской задолженности = ($26 / $300) * 365 дней = 31.6 дня

Финансовый цикл = 115.6 + 22.8 – 31.6 = 106.8 дней

Операционный цикл = 115.6 + 22.8 = 138.4 дней

$ млн. | Apple | Walmart |

Выручка 2017 | $229,234.0 | $495,761.0 |

Себестоимость 2017 | $141,048.0 | $373,396.0 |

Товарно-материальные запасы | $3,493.5 | $43,414.5 |

Дебиторская задолженность | $16,814.0 | $5,724.5 |

Кредиторская задолженность | $43,171.5 | $43,762.5 |

Оборачиваемость запасов (дн) | 9.0 | 42.4 |

Срок погашения дебиторской задолженности | 26.8 | 4.2 |

Срок погашения кредиторской задолженности | 111.7 | 42.8 |

Операционный цикл | 35.8 | 46.7 |

Финансовый цикл | -75.9 | 3.9 |

У Apple – отрицательный финансовый цикл (минус 76 дней). Это означает, что Компания получает оплату от клиентов задолго до того, как Apple погашает кредиторскую задолженность перед поставщиками. По сути, это беспроцентный способ финансирования своей деятельности за счет заимствований у своих поставщиков.

Клиенты Walmart всего за 4 дня оплачивают свои покупки в магазине, главным образом потому, что люди платят наличными или используют карты Visa или Mastercard. Большая разница между Apple и Walmart в управлении запасами. Неудивительно, что Walmart держит товар на полках дольше, чем Apple. Разумеется, характер бизнеса Walmart сильно отличается от Apple. Поэтому несправедливо сравнивать эти корпорации. При этом, все же отрицательный финансовый цикл у Apple – редкость среди крупнейших конгломератов.

Источник

Продолжительность финансового цикла – показатель, при помощи которого можно сделать заключение об эффективности деятельности организации.

В совокупности с другими показателями он позволяет увидеть полную картину состояния и ликвидности производства.

Диагностика финансового цикла компании может указать на серьёзные проблемы предприятия.

Такие, как:

- сложности во взаимоотношениях с партнёрами;

- несвоевременная оплата счетов;

- нарушение платёжной дисциплины со стороны самого предприятия и неисполнения обязательств.

Контроль продолжительности финансового цикла позволит своевременно выявить и устранить слабые зоны, повысить скорость оборота.

Длительность финансового цикла даёт объективную оценку эффективности использования оборотных активов и является индикатором устойчивого положения организации на рынке. Этот показатель характеризует фактически потраченное время на погашение кредиторской задолженности и взыскание дебиторской. Он показывает, какое количество рабочих дней потребовалось от прохождения процесса оплаты сырья до сбыта готовой продукции и поступления денег на счета организации.

Средства, участвующие в этом процессе, называют оборотными активами. Фактически вывести их невозможно до окончания процесса, не нарушив работы всей цепочки.

Движение оборотных активов включает в себя три этапа:

- Приобретение сырья. На этой стадии активы из денежной формы трансформируются в полученные материалы.

- Производство. Эта ступень переводит оборотные активы в товар готовый к продаже.

- Реализация. Сбыт продукции вновь возвращает средства из товарной формы в денежную.

Кредиторская задолженность – возникает в тот момент, когда оплата за поставляемое сырьё производится с отсрочкой.

Фактически это долги

Дебиторская задолженность – обязательства по погашению счёта покупателем после получения товарно-материальных ценностей или услуг.

Финансовый цикл состоит из трёх ступеней:

- Расчёт за сырьё и материалы.

- Отгрузка готовых к продаже товаров.

- Сбыт и получение денег.

И включает в себя два периода оборота:

- ресурсов;

- дебиторской задолженности.

Формула расчёта продолжительности финансового цикла

Для вычислений потребуются следующие данные на начало и конец периода оценки, количество:

- ресурсов;

- дебиторской и кредиторской задолженности (далее ДЗ и КЗ);

- денежных средств, полученных от продажи товаров;

- количество дней.

Пример №1

Организация без вложения собственных денежных средств получает материально – сырьевую базу для изготовления продукции с отсрочкой платежа на 200 дней.

Процесс производства составляет 184 дня, при этом оплата после отгрузки товара будет переведена на счёт организации на 16 день.

При этих условиях финансовый цикл предприятия будет приравнен к нулю.

Это идеальные условия управления организацией

Оплата по счетам пришлась на период исполнения своих обязательств покупателем и денежные средства внутри процесса прошли без задержек.

Можно снизить риск несвоевременной оплаты задолженности, используя только средства организации, но при возникновении непредвиденных обстоятельств деньги будут заморожены внутри процесса.

А это может стать причиной упущенной прибыли.

Финансовый цикл организации рассчитывается по формуле:

Тфц = Тз+Тдз-Ткз=365/Коз+365/Кодз-365/Кокз;

Тз – период полного оборота ресурсов;

Тдз и Ткз – периоды оборота дебиторской и кредиторской задолженности соответственно;

Коз – коэффициент оборачиваемости запасов, рассчитывается как соотношение выручки от реализации продукции к объёму ресурсов (среднему);

Чем быстрее проходит реализация, тем выше эффективность оборота.

Коз = (Средний уровень ресурсов / Себестоимость продаж) * 365

Для получения средних показателей нужно суммировать запасы на начало и конец и разделить полученную сумму пополам.

Кодз и Кокз – коэффициент оборачиваемости ДЗ и КЗ, вычисляется как соотношение полученных денежных средств от продажи товаров к среднему объёму ДЗ и КЗ.

Кодз = (ДЗ (средний показатель)/Выручка)*365

Среднее значение получается путём суммирования цифр на начало и конец разделённое на 2.

Кокз = (КЗ (средний показатель)/Себестоимость проданных товаров)*365.

Расчёт финансового цикла отражает скорость преобразования ресурсов и активов в денежный эквивалент.

Исходные данные можно взять из бухгалтерского баланса.

Пример №2

Возьмём данные за 2 (А и B) года компании ХХХ.

Цифры взяты в тыс. руб.

| Наименование | Расчётный период (год) | |

| A | B | |

| Выручка от продаж | 600 | – |

| Себестоимость | 250 | – |

| Запасы | 85 | 110 |

| ДЗ | 35 | 45 |

| КЗ | 28 | 26 |

| Средний показатель | ||

| Запасы | (85 + 110) / 2 = 97,5 | |

| ДЗ | (35 + 45) / 2 = 40 | |

| КЗ | (28 + 26) / 2 = 27 | |

Произведём расчёты, чтобы узнать продолжительность финансового цикла:

Коз (в днях) = (97,5 /250)*365= 142,35 дн.

Кодз = (40/600) *365= 24,33 дн.

Кокз = (27/250) *365= 39,42 дн.

Операционный цикл = 142,35+24,33= 166,68 дн.

Финансовый цикл = 142,35+24,33-39,42=127,23 дн.

В приведённой формуле не учитывается продолжительность выданных и полученных авансов.

Если необходимо произвести расчёт с этими показателями, то следует суммировать выданные авансы (далее – Ав) и вычесть полученные (далее – Ап) из общей формулы.

Тав = (Ав/Себестоимость)*365;

Тап = (Ап/Выручка от продаж)*365.

Финансовый, операционный и производственный цикл предприятия

Финансовый (далее – ФЦ) и производственный цикл (далее – ПЦ) входят в состав операционного.

Поэтому их результаты обязательно учитываются при оценке деятельности организации.

Операционный цикл (далее – ОЦ) охватывает весь процесс от приёма сырья до получения финансовой компенсации после продажи готового продукта.

Разница этих процессов не только в получаемом результате, но и в учёте кредиторской и дебиторской задолженности:

- ПЦ – затрагивает промежуток от отгрузки материалов на склад до отгрузки товара в место сбыта.

- ОЦ – период от закупки материалов и сырья до получения оплаты (он может быть заканчиваться на доставке товара, если предприятие работает по предоплате).

- ФЦ – от перевода средств за сырьё до получения денег. На этом этапе производится оценка достаточности собственных средств у организации, существует ли необходимость по увеличению оборотного капитала (дополнительное материальное стимулирование ОЦ и пр.) ФЦ – является индикатором эффективности управления.

Продолжительность этих циклов складывается из процессов:

- Срок пребывания сырья на складе.

- Длительность производства.

- Период хранения готового товара до реализации.

- Срок погашения ДЗ.

- Срок погашения КЗ.

Анализ продолжительности финансового цикла

Продолжительность финансового цикла показывает экономическую эффективность предприятия в части скорости получения денежных средств от момента производства до сбыта. Рассматривать этот показатель нужно в динамике. В среднем специалисты анализируют данные за один год, но если оборот большой, то могут быть использованы сведения и за более длительный период. Изменения продолжительности финансового цикла показывают, насколько материально устойчиво предприятие. Эти данные также будут влиять на одобрение ссуд и займов.

При получении отрицательного результата финансового цикла можно сделать вывод, что предприятие справляется с поставленной задачей, пользуясь только собственными ресурсами, не привлекая заёмные средства. Но это может также означать, что руководство компании ведёт консервативную политику. Искусственно сдерживая развитие предприятия и рост прибыли. Короткий цикл также указывает на низкую степень обеспеченности организации источниками финансирования, а это дополнительные риски. Положительный результат может свидетельствовать о серьёзных кассовых разрывах и потери ликвидности.

Длинный цикл несёт в себе риск полной потери прибыли

Так как в этом случае полученные денежные средства от реализации готовой продукции пойдут на погашение процентов по привлечённым займам.

Для его сокращения есть три способа:

- оптимизация процесса производства и закупки ресурсов, сокращение времени хранения продукции на складах;

- если рыночные условия позволяют – сократить срок погашения ДЗ;

- получение отсрочек по платежам в адрес поставщиков, это позволит увеличить срок погашения КЗ.

Анализируя динамику продолжительности и способы влияния на процессы важно понимать, что эти показатели, кроме эффективности управления оборотными активами отражают процессы, которые могут влиять на длительность ОЦ. Это могут быть изменение кредитной политики, стратегии формирования запасов или номенклатуры выпускаемых товаров и пр. Увеличение длительности в данном случае избежать не получится и это может отразиться на скорости оборачиваемости оборотных активов. Но в итоге все эти процессы должны привести к повышению рентабельности. Если процессы не компенсируются увеличением маржи, то это ведёт к ухудшению финансового состояния предприятия.

Основные принципы управления:

- Соблюдение приемлемого уровня риска, с точки зрения аналитики. Наличие резерва.

- Постоянное наращивание продаж и регулирование цен на продукцию.

- Ускорение оборота запасов. Отсутствие периодов дефицита запасов.

- Контроль поступления денежных средств с дебиторов.

- Совершенствование и модернизация продукции для повышения спроса.

- Получение дисконтов у поставщиков

- Привлечение дополнительных средств на выгодных условиях.

Производство должно приносить прибыль, но для его функционирования нужны денежные ресурсы. Руководителю нужно прогнозировать использование собственного капитала и вовремя привлекать заёмный, чётко понимая, сколько и на какой именно срок потребуются средства. Но вливая в предприятие денежные средства со стороны, есть риск потери маржи из-за необходимости погашения процентов. Поэтому отслеживание продолжительности ФЦ в динамике является основополагающим для анализа оценки эффективности производства.

Статью прочитали: 3 126

Источник

Финансовый цикл – это период полного оборота денежных средств, инвестированных в оборотные активы, начиная с оплаты за сырье, материалы и полуфабрикаты и заканчивая получением денег за отгруженную продукцию.

Продолжительность финансового цикла это аналитический показатель, характеризующий среднюю продолжительность между оттоком денежных средств в рамках текущей производственной деятельности и притоком денежных средств как результатом производственно-финансовой деятельности.

Расчет длительности финансового цикла производится в программе ФинЭкАнализ в блоке Показатели финансового состояния рассчитанные по методике ОАО “Связьинвест”.

Финансовый цикл формула

Продолжительность финансового цикла определяется следующим образом:

- где ПОДЗ – период оборота дебиторской задолженности;

- ПОКЗ – период оборота кредиторской задолженности;

- ПОА – период оборота авансов.

Управление финансовым циклом

Управление финансовым циклом сводится к следующим принципам:

- положительная величина (“страховой запас”) денежного потока, которая определяется уровнем риска, приемлемым с точки зрения руководства предприятия;

- продавать как можно больше продукции путем установления разумных цен на нее;

- максимально ускорять оборачиваемость запасов при поддержании бездефицитности как средства защиты от падения объемов продаж продукции;

- как можно быстрее собирать деньги с дебиторов, но избегать чрезмерного давления на них, так как это приведет к падению объемов продаж;

- использовать разумные, экономически оправданные скидки на продукцию и услуги для ускорения процесса продаж продукции;

- добиваться разумных сроков выплаты кредиторской задолженности без ущерба для дальнейшей работы компании, скидок у поставщиков сырья и комплектующих.

Далее:

- жизненный цикл предприятия,

- операционный цикл,

- экономический цикл,

- производственный цикл,

- технологический цикл.

Еще найдено про финансовый цикл

- Финансовый цикл и рентабельность активов российских компаний пищевой промышленности: эмпирический анализ взаимосвязи Никулин 2012 предложили разделить все показатели результатов управления оборотным капиталом компании на три основные группы частные универсальные для элементов оборотного капитала например показатель оборачиваемости запасов частные специальные показатели для оборотного капитала например доля просроченной кредиторской задолженности обобщающие показатели как результаты одновременного управления несколькими элементами оборотного капитала операционный и финансовый цикл В исследованиях Shin Soenen 1998 Lazaridis Tryfonidis 2006 в качестве основного показателя с

- Взаимосвязь между ликвидностью, финансовым циклом и рентабельностью российских компаний Особую актуальность вопросы управления оборотным капиталом приобретают в контексте мирового финансового кризиса который поставил перед многими компаниями и даже целыми отраслями проблему выживания на основе регрессионного анализа 720 российских компаний принадлежащих к восьми различным отраслям телекоммуникации транспорт электроэнергетика торговля металлургия машиностроение химия и нефтехимия нефтегазовая отрасль за период с 2005 по 2013 г было выявлено наличие обратной связи между финансовым циклом и рентабельностью предприятий В ходе исследования посредством специализированной программы A 12.0 проводился регрессионный

- Исследование влияния продолжительности операционного и финансового циклов на финансовую устойчивость предприятий Тульской области Леднев А Как планировать продолжительность финансового и операционного циклов Финансовый директор 2011. № 2.

- Сколько денег нужно торговой компании для пополнения оборотных средств Запас товаров на складе Финансовый цикл компании гр 3 гр 4 гр 5-гр 2 Поставщик № 1 30 35

- Управление оборотным капиталом хозяйствующего субъекта как важное направление его краткосрочной финансовой политики Кроме того операционный цикл включает в себя еще два важнейших этапа – производственный цикл и финансовый цикл период денежного оборота Величина производственного цикла отражает период полного оборота от

- Анализ дебиторском задолженности коммерческой организации Продолжительность промежутка времени между фактическим списанием денежных средств со счета организации погашение кредиторской задолженности и получением денежных средств в счет оплаты готовой продукции погашение дебиторской задолженности характеризует финансовый цикл Продолжительность финансового цикла оборота денежных средств можно рассчитать следующим образом из продолжительности операционного

- Финансовая устойчивость компании: проблемы и решения Рассмотрим ключевые показатели деловой активности компании – операционным и финансовый циклы табл 5 Таблица 5. Операционный и финансовый циклы ПАО АНК Башнефть 2013-2015 гг

- Финансовый анализ предприятия – часть 2 Наглядно период погашения дебиторской и кредиторской задолженностей можно представить рассматривая операционный и финансовый циклы предприятия 5 Операционный цикл период времени между приобретением запасов для осуществления деятельности и

- Современные методы управления оборотными средствами компании Каков финансовый цикл одной сделки период возврата денежных средств Можно ли его ускорить по Вашему мнению

- Развитие методики анализа финансового состояния хозяйствующих субъектов строительства и ремонта судов и оценка их финансово-экономической ситуации В Л Быкадорова финансовый цикл – это время в течение которого финансовые ресурсы отвлечены из оборота причем положительным

- Методика анализа оборотных активов коммерческой организации При этом операционный цикл характеризует общее время в течение которого денежные средства вложены в запасы и дебиторскую задолженность а финансовый цикл отражает время в течение которого денежные средства отвлечены из оборота С целью ускорения

- Показатели деловой активности ООО «Елань-95» Продолжительность финансового цикла дни -30,5 -41 -7,8 -10,5 -3,1 28,2 42,8 12,4 9 Продолжительность операционного цикла

- Актуальные вопросы и современный опыт анализа финансового состояния организаций – часть 4 На основе полученных данных рассчитаем комплексный показатель оценки финансового состояния корпоративного клиента по формуле F 0,075 N1 0,3 N2 0,5 N3 0,7 N4 … Помимо показателей оборачиваемости в процессе анализа количественной оценки деятельности организации необходимо рассчитать продолжительность производственного финансового и операционного циклов Производственный цикл Пц начинается с момента поступления материалов на склад организации заканчивается в момент

- Политика управления кредиторской задолженностью II этап Оценка оборачиваемости кредиторской задолженности компании выявление ее роли в формировании финансового цикла Финансовый цикл компании это разрыв между сроками платежа по своим обязательствам перед поставщиками и получением

- Методологические положения анализа финансового состояния организаций на основе ресурсного подхода Этапы на стадии производства жизненного цикла Вид финансовой устойчивости Тип экономического развития Доля интенсивных факторов в использовании ресурсов Финансовое состояние

- Финансовый анализ предприятия – часть 4 Исходя из формулы 1.19 рассчитываем финансовый цикл ДФЦ 285-240 45 ДФЦ 308-277 31 Результаты произведенных расчетов коэффициентов деловой активности сведем

- Формирование финансовой политики организации с учетом стадий жизненного цикла И Романе 17 также следует рассматривать в соответствии с кривой жизненного цикла организации Финансовое состояние организации в названной матрице обозначено понятиями устойчивое равновесие неустойчивое равновесие эпизодический

- Рост оборачиваемости оборотных активов как резерв развития фармацевтического промышленного предприятия в условиях структурного кризиса Продолжительность финансового цикла дней 87,1 90,9 78,9 3,8 -11,9 В свою очередь оборачиваемость же дебиторской задолженности

- Оценка финансовой результативности сделок слияний и поглощений Расхождение в длительности оборота кредиторской задолженности относительно небольшое 8 дн поэтому с точки зрения финансового цикла эффективнее компания-покупатель также стоит заметить что значение этого показателя у ОАО ТНК-ВР Холдинг

- Анализ и оценка эффективности финансовой политики организации При управлении дебиторской задолженностью приоритетным является быстрый сбыт продукции на втором месте – срок инкассации дебиторской задолженности 5 Финансовый цикл ОАО Механика имеет классический характер Его структура представлена на рис 4. В рассматриваемом

Источник