Финансовый цикл норма дней

В данной статье мы рассмотрим продолжительность финансового цикла предприятия, формулу расчета показателя для бизнес-плана.

Продолжительность финансового цикла

Продолжительность финансового цикла (аналог: цикл денежного оборота) – показывает длительность периода движения денежных средств на предприятии от оплаты сырья и материалов поставщикам до реализации готовой продукции. Другими словами, продолжительность финансового цикла характеризует количество дней между погашением кредиторской и дебиторской задолженностью.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Формула расчета продолжительности финансового цикла

Финансовый цикл представляет собой разницу между периодом обращения запасов и дебиторской задолженности и периодом обращения кредиторской задолженности. Формула расчета имеет следующий вид:

где:

Tз – период оборота запасов предприятия;

Tдз – период оборота дебиторской задолженности;

Tкз – период оборота кредиторской задолженности;

Коз – коэффициент оборачиваемости запасов;

Кодз – коэффициент оборачиваемости дебиторской задолженности;

Кокз – коэффициент оборачиваемости кредиторской задолженности.

Расчет коэффициентов оборачиваемости

Коэффициенты оборачиваемости отражают интенсивность и активность использования предприятием своих ресурсов и показывают скорость трансформации активов в денежные средства. Коэффициенты рассчитывается по данным бухгалтерского баланса за отчетный период, как правило, один год.

Коэффициент оборачиваемости запасов рассчитывается как отношение выручки от продаж готовой продукции к среднему объему запасов:

Коэффициент оборачиваемости дебиторской задолженности показывает отношение выручки от продажи готовой продукции к среднему объему дебиторской задолженности:

Коэффициент оборачиваемости кредиторской задолженности характеризует отношение выручки от реализации готовой продукции к среднему объему кредиторской задолженности:

Видео-урок: “Финансовый цикл компании: управление капиталом”

Финансовый, операционный и производственный цикл бизнеса

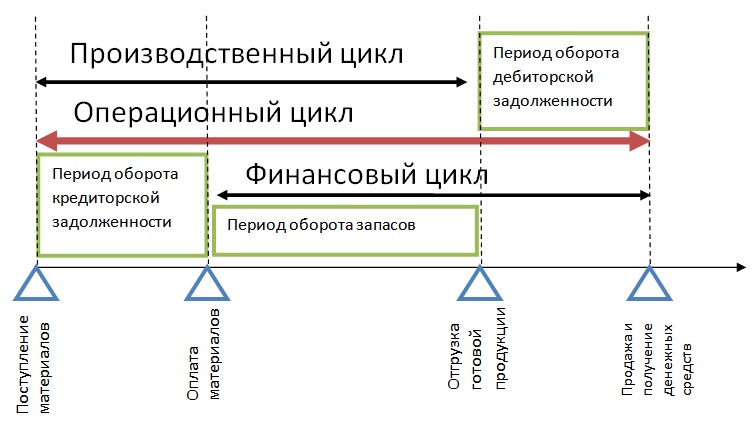

Помимо финансового цикла рассчитываются также производственный и операционный цикл.

Производственный цикл предприятия представляет собой период от поступления материалов до отгрузки готовой продукции.

Операционный цикл предприятия – период времени от получения сырья и материалов до реализации продукции и получении денежных средств.

На рисунке ниже показана связь между различными циклами компании.

Производственный, операционный и финансовый цикл

Анализ продолжительности финансового цикла

Продолжительность финансового цикла анализируется в динамике. Чем больше финансовый цикл, тем больше временной период «изъятия» денежных средств. Тенденция изменения финансового цикла напрямую влияет на финансовую устойчивость организации.

Динамика изменения | Оценка финансового состояния предприятия |

Tф ↘ | Уменьшение продолжительности финансового цикла показывает улучшение финансового состояния предприятия, повышение эффективности управления кредиторской, дебиторской задолженностью и оборотными активами. Увеличение платежеспособности и ликвидности. |

Tф ↗ | Увеличение продолжительности финансового цикла негативно отражается на финансовой надежности предприятия. Снижение платежеспособности и ликвидности. |

Если продолжительность финансового цикла имеет отрицательное значение, то значит продолжительность обращения кредиторской задолженности больше, чем продолжительность операционного цикла. Анализ финансового цикла проводится через факторный анализ периода оборота запасов, кредиторской и дебиторской задолженности.

Резюме

Управление продолжительностью финансового цикла является задачей финансового менеджера. Оперативная оценка негативной тенденции изменения финансового цикла позволит снизить риск снижения платежеспособности (кредитоспособности) и ликвидности (см.→Виды ликвидности компании).

Автор: к.э.н. Жданов Иван Юрьевич

Источник

Сколько дней занимает компания для оплаты поставщикам и получения денежных средств от продажи товаров клиентам?

Именно это и показывает финансовый цикл (или денежный цикл, по англ. Cash Conversion Cycle). Он дает представление о том, сколько времени требуется компании для сбора денежных средств от реализации товарно-материальных запасов. Часто компании финансируют приобретение запасов у поставщиков за счет кредиторской задолженности. Также корпорации реализуют продукцию тоже в кредит, не получая все денежные средства от клиентов во время продажи. Таким образом образуется дебиторская задолженность.

Для расчета продолжительности финансового цикла необходимо знать несколько цифр из финансовой отчетности:

– выручка и себестоимость реализованной продукции (COGS) из отчета о прибылях и убытках

– уровень запасов на начало и конец периода

– дебиторская задолженность на начало и конец периода

– кредиторская задолженность на начало и конец периода

– количество дней в периоде (год = 365 дней).

Финансовый цикл равен:

1) Оборачиваемость запасов (DIO)

Плюс (+)

2) Оборачиваемость дебиторской задолженности (DSO)

Минус (-)

3) Оборачиваемость кредиторской задолженности (DPO)

Финансовый цикл = DIO + DSO – DPO

Финансовый цикл = Операционный цикл – DPO

Рассмотрим каждый компонент по отдельности.

1. Оборачиваемость запасов (в днях) (по англ. Days Inventory Outstanding): Здесь рассматривается вопрос о том, сколько дней требуется, чтобы продать все запасы. Чем меньше дней, тем лучше.

DIO = (Средний уровень запасов / Себестоимость продаж) * 365

Средний уровень запасов = (Запасы на начало + запасы на конец) / 2

2. Оборачиваемость дебиторской задолженности (по англ. Days Sales Outstanding): количество дней, необходимых для сбора средств от продажи. При продаже товаров только за наличные DSO равен 0, но часто покупатели используют отсрочку, предоставленную компанией. Опять же, чем короче срок взыскания средств, тем лучше.

DSO = (Средний уровень ДЗ / Выручка) * 365

Средний уровень ДЗ = (ДЗ на начало + ДЗ на конец) / 2

3. Оборачиваемость кредиторской задолженности (по англ. Days Payable Outstanding) в днях: включает в себя оплату компанией поставщикам. Если компания может удержать у себя средства дольше, это позволит максимизировать свой инвестиционный потенциал. Поэтому более длинный DPO лучше.

DPO = (Среднее значение КЗ / Себестоимость реализованной продукции) * 365

Операционный цикл

Первые два компонента CCC, а именно оборачиваемость запасов DIO и дебиторской задолженности DSO – это так называемый операционный цикл. Он показывает, сколько дней требуется компании для реализации продукции и сбора средств с клиентов после продажи.

Операционный цикл = DIO + DSO

Ниже приведены данные финансовой отчетности компании ABC. Все числа указаны в миллионах долларов.

2015 | 2016 | |

Выручка | 560 | Не требуется |

Себестоимость продаж | 300 | Не требуется |

Запасы | 90 | 100 |

Дебиторская задолженность | 30 | 40 |

Кредиторская задолженность | 27 | 25 |

Среднее значение запасов | (90 + 100) / 2 = 95 | |

Среднее значение ДЗ | (30 + 40) / = 35 | |

Среднее значение КЗ | (27 + 25) / 2 = 26 | |

Используя формулы выше, рассчитаем продолжительность финансового цикла:

Оборачиваемость запасов (в днях) = ($95 / $300) * 365 дней = 115.6 дней

Оборачиваемость дебиторской задолженности = ($35 / $560) * 365 дней = 22.8 дня

Оборачиваемость кредиторской задолженности = ($26 / $300) * 365 дней = 31.6 дня

Финансовый цикл = 115.6 + 22.8 – 31.6 = 106.8 дней

Операционный цикл = 115.6 + 22.8 = 138.4 дней

$ млн. | Apple | Walmart |

Выручка 2017 | $229,234.0 | $495,761.0 |

Себестоимость 2017 | $141,048.0 | $373,396.0 |

Товарно-материальные запасы | $3,493.5 | $43,414.5 |

Дебиторская задолженность | $16,814.0 | $5,724.5 |

Кредиторская задолженность | $43,171.5 | $43,762.5 |

Оборачиваемость запасов (дн) | 9.0 | 42.4 |

Срок погашения дебиторской задолженности | 26.8 | 4.2 |

Срок погашения кредиторской задолженности | 111.7 | 42.8 |

Операционный цикл | 35.8 | 46.7 |

Финансовый цикл | -75.9 | 3.9 |

У Apple – отрицательный финансовый цикл (минус 76 дней). Это означает, что Компания получает оплату от клиентов задолго до того, как Apple погашает кредиторскую задолженность перед поставщиками. По сути, это беспроцентный способ финансирования своей деятельности за счет заимствований у своих поставщиков.

Клиенты Walmart всего за 4 дня оплачивают свои покупки в магазине, главным образом потому, что люди платят наличными или используют карты Visa или Mastercard. Большая разница между Apple и Walmart в управлении запасами. Неудивительно, что Walmart держит товар на полках дольше, чем Apple. Разумеется, характер бизнеса Walmart сильно отличается от Apple. Поэтому несправедливо сравнивать эти корпорации. При этом, все же отрицательный финансовый цикл у Apple – редкость среди крупнейших конгломератов.

Источник

Текущую деятельность организации можно представить в форме непрерывного кругооборота активов. Ресурсы трансформируются и превращаются из одной формы в другую – от оплаты сырья и материалов поставщикам до изготовления готовой продукции, образования дебиторской задолженности и возврата средств от покупателей. Данная взаимосвязь характерна не только для производства, но и для выполнения различных работ или оказания услуг. Как определить продолжительность финансового цикла? Формулы расчетов и готовые инструменты для анализа и контроля этого показателя – далее.

Период финансового цикла

В экономике финансовый цикл предприятия – это временной период полного оборота собственных оборотных средств. Началом считается приобретение материалов, завершением – получение расчетов от покупателей. Иными словами, длительность финансового цикла обозначает период, который начинается с момента оплаты поставщикам за материалы – момент погашения кредиторской задолженности, и заканчивается в момент получения денег от покупателей за отгруженную продукцию – момент погашения дебиторской задолженности.

Чем короче этот период, тем быстрее в организацию возвращаются затраченные средства. Тем больше оборотов могут совершить финансы. А поскольку погашение дебиторской задолженности включает оплату наценки, тем больше прибыли в результате получает предприятие.

Расчет финансового цикла

В процессе расчета требуются данные о периодах оборачиваемости кредиторских и дебиторских долгов, а также запасов. Как правило, эти сведения берутся пользователями из бухгалтерских программ – к примеру, 1С. Сводные учетные данные можно найти в оборотно-сальдовой ведомости за требуемый период, в анализах счетов и других регистрах.

Финансовый цикл = Период оборота запасов + Период оборота ДЗ – Период оборота КЗ,

где:

- Период оборота запасов – он же производственный цикл;

- ДЗ – дебиторская задолженность;

- КЗ – кредиторская задолженность.

Или формулу расчета можно представить в таком виде:

Финансовый цикл = 360 / КОЗ + 360 / КОДЗ – 360 / КОКЗ,

где:

- КОЗ – коэффициент оборачиваемости запасов.

- КОДЗ – коэффициент оборачиваемости дебиторской задолженности.

- КОКЗ – коэффициент оборачиваемости кредиторской задолженности.

Чем больше показатель финансового цикла, тем медленнее средства возвращаются в компанию и тем больше потребность бизнеса в деньгах. Если образуется отрицательный финансовый цикл, это значит, что:

- Поставщики продукции настолько лояльные, что готовы ждать не только пока ваше предприятие произведет продукцию из их сырья и реализует ее, но даже не требуют оплаты за сырье пока ваше предприятие не получит оплаты от покупателей продукции, которая была произведена из этого сырья. Такие поставщики бывают – но, это всегда связные стороны, например другая фирма вашего же учредителя.

- У вас ошибка в расчете финансового цикла, и она связана с тем, что период оборота запасов не отражает реальную продолжительность производственного цикла. Возможно предприятие производит услуги, а возможно вы учли только период оборота материалов и забыли про период оборота незавершенного производства и готовой продукции. Возможно у вас нет остатков незавершенного производства на конец месяца, но тем не менее расходуется какое-то время на производство продукции из сырья, но из ежемесячной бухгалтерской отчетности эту цифру рассчитать нельзя.

Если поставщик все же не является связной стороной, а финансовый цикл отрицательный и ошибки в расчетах нет, значит это просроченная задолженность перед поставщиком, и ваше предприятие не имеет возможности получит кредит в банке, чтобы своевременно расплатиться с поставщиками. Это очень печальная ситуация, поскольку поставщики либо перестанут работать дальше с вашей компанией и нарушиться непрерывность деятельности организации, либо и вовсе подадут на банкротство вашей организации.

Если у вас при отрицательном финансовом цикле имеется остаток денежных средств, достаточный для погашения наиболее срочных долгов перед поставщиками и показатели ликвидности в норме это однозначно говорит о работе со связными сторонами и намеренной неоплате долгов кредиторам.

Работа со связными сторонами в качестве поставщиков продукции в краткосрочной перспективе это не так страшно. Однако если тенденция сохраняется длительное время, возникают проблемы с ликвидностью и платежеспособностью, поскольку бизнес становится полностью зависимым от заемных средств, включая рост кредиторской задолженности и отсутствие собственного страхового запаса. Предприятие в этом случае не имеет мотивации к ускорению оборачиваемости дебиторской задолженности и запасов и работает неэффективно, т.к. бесплатно кредитуется за счет других компаний учредителя.

На многих предприятиях сферы услуг специфика бизнеса такова, что производственный цикл затруднительно рассчитать на основе показателей финансовой отчетности. При расчете финансового цикла на производственных предприятиях (обычно материалоемких) для расчета производственного цикла используется показатель оборачиваемости запасов. Доходы же предприятий сферы услуг прямо не связаны с оборачиваемостью их запасов, которые представлены в основном канцелярией и прочими материалами, используемыми для поддержки офисных помещений, поэтому основываясь на показателе оборачиваемости материальных запасов невозможно судить о величине производственного цикла. Таким образом, пользуясь обычными подходами к расчету финансового цикла в таких компаниях можно необоснованно пренебречь производственным циклом и придти к неверному результату (финансовый цикл может получиться отрицательным).

Поскольку производственный цикл представляет собой период времени между моментами начала и окончания производственного процесса применительно к конкретному изделию в пределах одного предприятия, то для определения его величины можно взять среднюю продолжительность выполнения одного заказа.

За это время компания несет определенные затраты, связанные с расходами на трудовые ресурсы, технологическое обслуживание оборудования и т.д. Поскольку компании оказывают услуги разных типов, цены на которые также неодинаковы, то по каждому виду услуг нужно случайно выбрать несколько заказов, а затем определить средневзвешенную продолжительность выполнения заказа. В качестве весов можно использовать долю продаж заданного типа в общем объеме продаж.

К примеру, рассмотрим 2 модели управления предприятием. Одна из них будет эффективной, вторая – нет. Чтобы понять, как взаимосвязаны расчетные показатели, приведем данные в таблице. После определим финансовый цикл.

Таблица 1. Расчет на примере эффективного управления – финансовый цикл стремится к нулю.

Период оборота запасов (в дн.) | Период оборота дебиторской задолженности (в дн.) | Период оборота кредиторской задолженности (в дн.) |

|---|---|---|

120 | 20 | 140 |

Расчет финансового цикла | 120 + 20 – 140 = 0 |

|---|---|

Пояснения | Оптимальный вариант управления финансами – от периода получения средств от покупателей до срока исполнения кредиторской задолженности – финансовый цикл стремится к 0. Деятельность ведется на условиях хорошей ликвидности собственных средств |

Таблица 2. Расчет на примере неэффективного управления – финансовый цикл меньше нуля.

Период оборота запасов (в дн.) | Период оборота дебиторской задолженности (в дн.) | Период оборота кредиторской задолженности(в дн.) |

|---|---|---|

120 | 20 | 180 |

Расчет финансового цикла | 120 + 20 – 180 = – 40 |

|---|---|

Пояснения | В данном случае у компании продолжительность оборота кредиторской задолженности выше, чем длительность операционного цикла. То есть, расчеты с поставщиками осуществляются несвоевременно, финансовый цикл становится отрицательным |

Из таблиц видно, на расчет финансовый цикл влияет множество условий, а не только период оборота кредиторский задолженности. Общий анализ показателя нужно проводить факторным методом, который включает периоды оборота запасов, дебиторской и кредиторской задолженности.

Особенно важно это для компаний, оказывающих услуги. У таких организаций отсутствует готовая продукция, а значит расчет производственного и финансового цикла нужно делать по другому принципу. Когда предприятие реализует потребителям услуги, производственным циклом считается длительность оказания отдельной услуги, то есть период исполнения одного заказа.

При традиционной методике расчетов через оборачиваемость запасов, у таких фирм будет отрицательный финансовый цикл, что в корне не верно. Чтобы получить корректные результаты, за производственный цикл нужно брать промежуток времени от даты фактического оказания услуги до даты получения оплаты от заказчика.

Как выполнить анализ финансового цикла

Следовательно, финансовый цикл – разница в календарных днях между получением денег от наших покупателей и перечислением средств поставщикам. Кругооборот оборотных средств включает 3 основных стадии – заготовительно-снабженческую с образованием дебиторки, производственную и сбытовую с образованием кредиторки. Если объединить первые 2 стадии, получается операционный цикл. В процессе анализа наиболее трудоемко повлиять на производственный цикл, так как нельзя изготовить продукцию без предварительного приобретения сырья и материалов.

Максимально тесно взаимосвязаны операционный и финансовый цикл. Чем короче первый, тем быстрее в организацию поступают средства от расчетов с покупателями. Растет объем входящих денежных потоков, уменьшается потребность в дополнительном финансировании и кредитовании. Оборотные активы совершают большее число ежегодных оборотов, на каждый рубль вложенных денег компания получает больше прибыли.

Чтобы эффективно управлять финансовым циклом, во-первых, нужно проводить анализ показателей ФЦ в динамике, за несколько периодов и по составляющим факторам. Во-вторых, следует разрабатывать меры по оптимизации управления. Практически хорошие результаты приносят следующие действия:

- Снижение периода производственного цикла – выполняется за счет сокращения периода закупки материалов, модернизации производства и оборудования, сведения к минимуму времени хранения готовой продукции на складах. Оптимизации поможет метод XYZ анализа, управление складскими запасами, автоматизация процессов логистики, анализ рынка и изменений спроса и т.д.

- Сокращение периода погашения дебиторских обязательств – разработку кредитной политики нужно вести с учетом максимально быстрой собираемости долгов без повышения чрезмерного давления на покупателей. Для ускорения продаж следует использовать различные стимулирующие меры, включая скидки, отсрочку и рассрочку платежей и пр. Обязательным условием контроля долгов становятся проведение регулярных сверок с покупателями, ранжирование обязательств по срокам возникновения и объемам, недопущение просрочки по расчетам.

- Увеличение периода исполнения кредиторских обязательств – оптимальные сроки расчетов достигаются за счет заключаемых договоров, включая поиск таких поставщиков, которые готовы сотрудничать на максимально выгодных условиях. Управление исходящими денежными потоками нужно выстроить согласно платежному календарю погашения кредиторки, чтобы исключить человеческий фактор и расчеты «по звонку».

Вывод: управление продолжительностью финансового цикла – это эффективный и действенный инструмент обеспечения предприятия собственными средствами. Чтобы достичь результатов на практике, а не в теории, нужно стремиться к сокращению периода финансового цикла не на разовой основе, а на регулярной основе. Для этого при управлении внедряются оптимальные бизнес-процессы, которые требуют постоянного анализа и контроля. В качестве ежедневных помощников рекомендуется использовать Excel-модели, 1С и управленческий учет.

Финансовая модель для анализа продолжительности финансового цикла

На нашем сайте вы можете бесплатно скачать финансовую модель для анализа продолжительности финансового цикла на основе бухгалтерских данных 1С. Ключевой особенностью данной модели является то, что показатели финансового цикла рассчитываются на основе проводок бухгалтерского учета. Например, у вас 10 покупателей продукции – и по каждому на отчетную дату есть дебиторская задолженность. По двум покупателям задолженность сомнительная и просроченная, оплат нет уже год, но в учете не отражен резерв по сомнительным долгам. Два покупателя оплачивают продукцию в течение 30 дней, еще два – в течении 45 дней, остальные – в течение 90 дней. Если вы рассчитаете период оборота дебиторской задолженности на основе отчетности разделив общую величину дебиторской задолженности на выручку, то получите средний период оборота задолженности где-то 90 – 120 дней.

Наша финансовая модель исключит из расчета сомнительную задолженность, даже если по ней не начислены резервы, поскольку считает оборачиваемость по каждому контрагенту и исключает из расчета тех, по которым оборачиваемость слишком низкая. В результате вы узнаете в течение какого времени поступают денежные средства от погашения задолженности платежеспособными контрагентами. При этом оборачиваемость будет рассчитана с учетом удельного веса выручки каждого контрагента в общей сумме выручки. Если 2 контрагента, которые платят в течение 30 дней генерируют 90% выручки, а остальные 6 контрагентов – оставшиеся 10%, то финансовый цикл будет равен 30 дней по данным нашей финансовой модели.

Кроме того, программа позволяет контролировать изменение продолжительности финансового цикла на ежемесячной основе и производить факторный анализ. То есть, определяет за счет чего увеличился или уменьшился финансовый цикл. Вызвано ли это изменение ускорением оборачиваемости дебиторской задолженности, или оптимизацией работы с поставщиками и замедлением оборачиваемости кредиторской задолженности за счет укрупнения лотов. Она позволяет на одном графике контролировать взаимосвязь периода оборота дебиторской задолженности, запасов и кредиторской задолженности на ежемесячной основе.

Источник